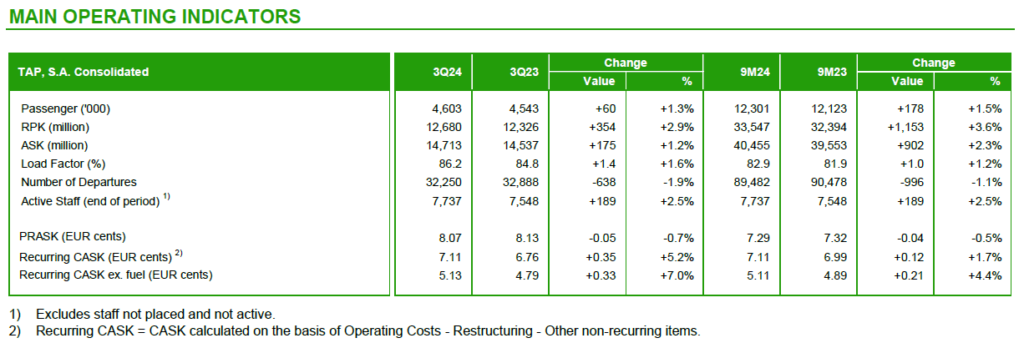

Nei primi nove mesi del 2024 TAP ha trasportato un totale di 12,3 milioni di passeggeri, registrando un incremento dell’1,5% rispetto all’anno precedente e raggiungendo il 95% dei livelli del 2019. Il numero totale di voli operati è diminuito dell’1,1% rispetto allo stesso periodo dell’anno precedente, attestandosi all’87% dei livelli pre-crisi.

La capacità ha continuato a superare i livelli pre-crisi, raggiungendo il 103% e registrando un incremento del 2,3% rispetto ai primi nove mesi del 2023 (9M23). Il load factor è aumentato di 1 p.p. su base annua, raggiungendo l’82,9% nei 9M24, migliorando anche di 2 p.p. rispetto ai primi nove mesi del 2019 (9M19).

Nel terzo trimestre del 2024 (Q3 2024), TAP ha registrato un utile netto di 117,8 milioni di euro, segnando una flessione di 62,8 milioni rispetto allo stesso periodo dell’anno precedente (Q3 2023), principalmente a causa delle perdite su cambi. Tuttavia, rispetto al Q3 2019, il risultato mostra un miglioramento significativo di 116,6 milioni di euro, evidenziando una solida ripresa rispetto ai livelli pre-pandemia.

Traffico passeggeri e operatività

Nel Q3 2024, TAP ha trasportato l’1,3% in più di passeggeri rispetto al Q3 2023, nonostante una riduzione dell’1,9% dei voli operati. Rispetto ai livelli pre-crisi del 2019, la compagnia ha raggiunto il 91% del volume di passeggeri trasportati e l’84% dei voli operati. La capacità (misurata in ASK) è aumentata dell’1,2% rispetto al Q3 2023, raggiungendo il 97% dei livelli pre-pandemia. Il load factor ha toccato l’86,2%, in aumento di 1,4 punti percentuali rispetto al 2023 e di 3,3 punti rispetto al 2019.

Crescita dei ricavi operativi

I ricavi operativi di TAP nel Q3 2024 hanno totalizzato 1.284,1 milioni di euro, con un incremento del 2% rispetto al Q3 2023 e un superamento del 123% rispetto ai ricavi del Q3 2019. I ricavi da biglietteria hanno raggiunto 1.187,5 milioni di euro (+0,5%), mentre il PRASK si è attestato a 8,07 centesimi di euro, segnando un lieve calo dello 0,7% rispetto al 2023 ma una crescita del 32,4% rispetto al 2019.

Particolarmente significativi gli incrementi nei ricavi da manutenzione (+48,0%) e da trasporto merci e posta (+8,6%), rispettivamente a 48,7 milioni e 41,3 milioni di euro. La crescita nei ricavi cargo è stata trainata da un aumento del load factor, compensando la contrazione dei rendimenti osservata nel mercato.

Incremento dei costi operativi

I costi operativi ricorrenti sono aumentati del 6,4% (63,3 milioni di euro) rispetto al Q3 2023, raggiungendo 1.045,5 milioni di euro. Questo aumento è stato principalmente attribuito ai maggiori costi del personale (+26,3%) derivanti dai nuovi accordi sindacali, nonché all’aumento degli ammortamenti e svalutazioni (+16,6%). Questi incrementi sono stati parzialmente compensati da una riduzione dei costi legati al traffico (-7,4%), grazie alla diminuzione dei contratti ACMI e a minori spese per irregolarità operative.

Il costo per ASK (CASK) totale è salito del 5,2%, a 7,11 centesimi di euro, mentre il CASK escluso carburante ha raggiunto 5,13 centesimi (+7%).

Performance finanziaria: EBITDA e stato patrimoniale

L’EBITDA ricorrente si è attestato a 372 milioni di euro nel Q3 2024, con un margine del 29%, in lieve calo rispetto all’anno precedente (-4,8%). L’EBIT ricorrente è diminuito del 13,6%, raggiungendo 238,6 milioni di euro, ma entrambi i valori sono nettamente superiori ai livelli pre-crisi, con incrementi rispettivi di 108,7 milioni e 98,6 milioni rispetto al Q3 2019.

Al 30 settembre 2024, TAP vantava una solida posizione di cassa pari a 943,1 milioni di euro, con un incremento di 153,7 milioni rispetto alla fine del 2023. Anche il rapporto debito netto/EBITDA ha mostrato un miglioramento, passando da 2,6x a 2,3x.

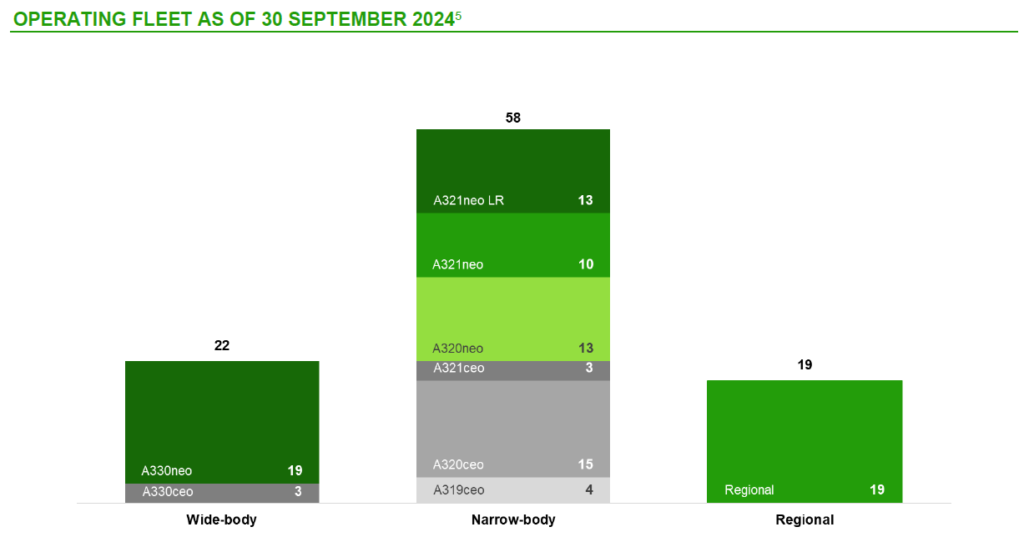

Dal punto di vista operativo, è stata inaugurata una nuova rotta da Lisbona a Florianopolis. Al 30 settembre 2024 la flotta operativa era composta da 99 aeromobili, con l’aggiunta di un A320 NEO e l’uscita di un A319 CEO nel corso del trimestre, e con il 69% della flotta operativa di medio e lungo raggio costituita da aeromobili della Famiglia NEO (in aumento rispetto al 68% al 30 settembre 2023 e al 33% al 30 settembre 2019).

Luís Rodrigues, CEO di TAP, ha dichiarato “siamo soddisfatti della nostra performance nel terzo trimestre del 2024, nonostante le due grandi sfide affrontate: la difficile situazione della gestione del traffico aereo in Europa e le significative svalutazioni valutarie. Il miglioramento della puntualità e dell’indice NPS (Indice di Soddisfazione del Cliente) e la stabilizzazione della regolarità operativa confermano un’operatività più solida con un servizio migliore per i nostri clienti, che ha portato a un incremento dei ricavi e al consolidamento dei risultati operativi.”

RISULTATI CUMULATIVI AL 30 SETTEMBRE 2024

Al 30 settembre 2024 il Gruppo disponeva di una solida posizione di liquidità pari a EUR 943,1 milioni, con un aumento di EUR 153,7 milioni rispetto alla fine del 2023. Si è inoltre verificato un miglioramento del rapporto Debito Finanziario /EBITDA, che si è attestato a 2,3x, rispetto al rapporto di 2,6x al 31 dicembre 2023, rafforzando così la stabilizzazione dei parametri di riduzione del debito finanziario di TAP e la gestione finanziaria disciplinata, con l’obiettivo di ispirare fiducia nei nostri investitori.

Per il quarto trimestre del 2024 (Q424), le riserve sono leggermente superiori rispetto all’anno precedente e si prevede che possano compensare alcune pressioni sui rendimenti. A novembre è stata completata con successo l’emissione di obbligazioni senior per un importo di EUR 400 milioni, con una cedola del 5,125%, consentendo a TAP di ottimizzare la propria struttura finanziaria e di rispettare gli impegni del Piano di Ristrutturazione. Nel Q424 gli investimenti nel mercato brasiliano sono proseguiti, con l’apertura della nuova rotta per Manaus, oltre agli investimenti nella modernizzazione della flotta, con la consegna di due nuovi aeromobili A320 NEO, in sostituzione di due aeromobili della famiglia A320 CEO. Proseguirà, infine, l’impegno per la roadmap strategica.